一文速览丨湖北“三资三化”,21.8万亿国资的实践与突围

2023年湖北省推进大财政体系建设,组织全省2.7万家行政事业单位和国有企业全面开展“三资”清理,截至2024年底,湖北国有“三资”约21.8万亿元。如何盘活这21.8万亿元,对当前化债意义重大。

湖北敢为人先推出“三资三化”,打响一场关乎地方财政命运的化债改革突围战。

2025年10月16日,湖北省在国有“三资”管理改革推进会上提出三项原则:“一切国有资源尽可能资产化、一切国有资产尽可能证券化、一切国有资金尽可能杠杆化”,四种处置方式:“能用则用、不用则售、不售则租、能融则融”。相较于以往官方文件中“稳步推进”“适度探索”等温和表述,此次用词的强硬与明确,直接折射出地方债务化解已进入“攻坚期”,盘活存量国资成为地方“自救”的必然选择。

01“三资三化”:

从静态国资到流动资本的转化闭环

(一)“三资”:资金、资产、资源

所谓三资就是国有资金、资产和资源。

资源,主要指国有矿产、林业、水利、能源、土地、数据等6类资源,具有运营属性,是政府与市场有效衔接的关键。

资产,主要指实物、股权、债权、特许经营权、未来收益权等5类资产。

资金,主要指趴在账上的“闲置和低效”两类国有资金。

湖北通过大财政体系建设,全面清查全省国有“三资”家底,与传统财政体系相比,“大财政”实现了从“账房先生”到“全域统筹者”的角色转变,这是“三资三化”改革的基础。

(二)“三化”:资产化、证券化、杠杆化

三化是指通过资产化、证券化和杠杆化的方式,让静止的、被闲置的国有资源、资产和资金转化为流动的资本活水,最终服务于高质量发展。

“资产化”:这是所有价值创造的起点,相当于给沉睡的资源“激活赋能”。将原本未明确价值、无法交易的“资源”(如土地、矿产、特许经营权、公共空间等),通过确权、评估、登记等手段,转化为具有明确权属、可量化价值的“资产”。

通俗来说,资产化就是要通过确权、评估和登记,给那些闲置资源一个明确的“身份”和“价格标签”,解决“是什么、值多少”的根本问题。一片荒山、一个单位的食堂经营权……这些看似没有价值的资源,通过登记造册、明码标价,它们就能变成可以交易的“资产”,比如,崇阳县通过“五权”打包让绿水青山变现;四川阆中把175家单位食堂30年的经营权打包,作价1.8亿出售。

“证券化”:当资源被清晰界定为资产后,流动性就是下一步要解决问题。将流动性较差的“国有资产”(如基础设施、园区厂房、应收账款等),通过打包、结构化设计,转化为可在资本市场流通的证券产品(如ABS资产支持证券、REITS不动产投资信托基金),实现资产“流动化”和“公开化”。

证券化的本质是将缺乏流动性、但能产生稳定收益的资产,通过金融工具转化为可在市场上自由交易的证券产品,实现“未来收益提前变现”。以武汉洪山人工智能大厦为例,其曾是入住率不足30%的“鬼楼”,通过发行商业房地产抵押贷款支持证券(CMBS),一次性融资3.01亿元,最终转型为年产值15亿元的“亿元楼”。这种将项目的未来现金流打包成金融产品卖给投资者的模式,实现了用时间换空间,快速激活资产的流动性价值。

“杠杆化”:是放大资本效能的关键一步,以少量国有资金为“支点”通过信贷、基金、担保等金融工具,撬动更多社会资本参与项目投资,放大资金使用效率,而非依赖单一财政投入。

这就好比买房付首付撬动银行贷款一样,用“小钱”撬动“大钱”,实现投资规模的成倍放大。通过前面资产化、证券化回笼的资金,或仅用少量财政资金作为“引子”,撬动规模更庞大的社会资本和银行资金。比如,湖北设立10亿风险补偿资金,以此撬动了上千亿的信用贷款,专项支持科技型企业发展,既发挥了财政资金的引导作用,又为实体经济注入了充足的资本活水,完美诠释了杠杆化“以小博大”的运作逻辑。

02“三资三化”背后:

地方化债进入“主动突围”新阶段

截至2024年末,全国政府全口径债务总额达92.6万亿元,负债率为68.7%,财政部明确该水平“处于合理区间,风险安全可控”。但从结构上看,地方债务化解压力不容忽视。一方面,部分省份隐性债务规模较大,债务率远超警戒线;另一方面,今明两年是城投公司退出政府融资平台、实现市场化转型的最后期限,大量城投平台面临“转型阵痛”,原有债务偿还渠道收窄,进一步加剧了地方偿债压力。

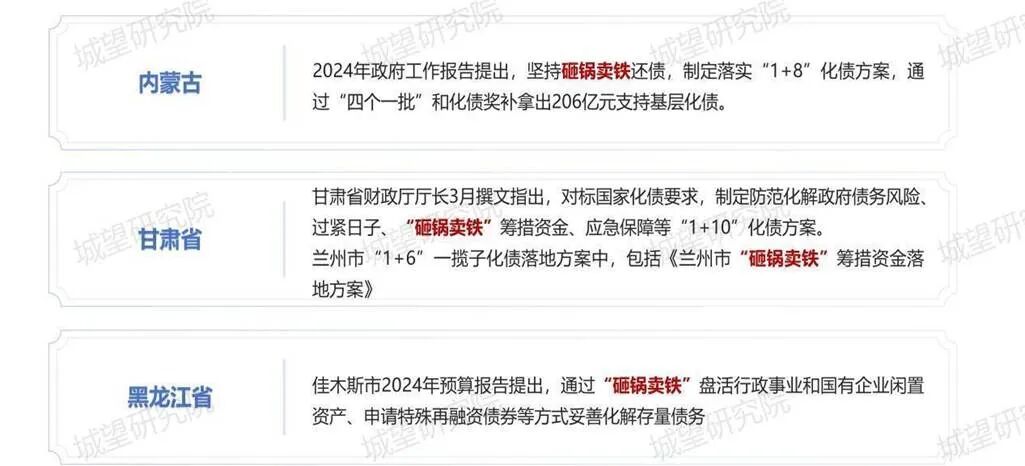

在债务压力倒逼下,多地纷纷亮出“砸锅卖铁”的强硬态度,将盘活国有资产作为化债的核心抓手。重庆市璧山区印发《关于成立重庆市璧山区“砸锅卖铁”工作专班的通知》(璧山府办〔2024〕26号)引发热议。事实上,除重庆外,2024年以来内蒙古、贵州、青海等多地政府工作报告或预算报告中出现“砸锅卖铁”筹集资金,“节衣缩食”过日子的论述。

从全国多地的“砸锅卖铁”到湖北的“三资三化”,地方化债已从“被动应对”转向“主动突围”。

如果说“砸锅卖铁”体现了地方化债的决心与紧迫感,那么湖北推出的“三资三化”则标志着地方化债从“粗放式处置”向“精细化运营”的理念升级。相较于简单的资产出售,“三资三化”构建了“资源确权—资产盘活—资本放大”的盘活机制,不仅追求短期化债资金的回笼,更注重国有资产的长期保值增值和可持续运营,实现“一次性变现”向“持续性收益”的转变。

03“三资三化”改革的实践经验与风险防控

(一)经验汲取:三大转型构建可持续运营体系

一是国资管理要从“分散化”转向“统筹化”。以往国有“三资”存在“多头管理、权责交叉、底数不清”的问题,部分资源资产长期闲置却无人统筹盘活。“三资三化”改革的关键经验在于建立全省统一的“大财政”体系,将财政管理的视野从单纯的“资金流”扩展到政府所能掌控和影响的全部“资源池”,打破部门、层级之间的壁垒,树立“全局一盘棋”思想,将分散的“三资”整合到统一的管理框架下,实现规模效应和协同效应。

二是金融工具要从“单一化”转向“多元化”。“三资三化”的核心效能发挥,离不开金融工具的系统性支撑。改革突破了传统依赖银行贷款的单一融资模式,构建了“资产化确权+证券化流通+杠杆化撬动”的多元金融工具矩阵。在资产化阶段,引入专业评估机构、产权交易平台保障价值认定与交易规范;在证券化阶段,联动券商、基金公司设计符合市场需求的ABS、REITs产品,打通资本市场融资渠道;在杠杆化阶段,通过政府产业基金、融资担保、风险补偿等工具,降低社会资本参与门槛,形成“财政资金引导、社会资本主导、金融资本赋能”的多元投入格局。

三是化债目标要从“短期减债”转向“长期造血”。“三资三化”更强调构建国有资产“长期造血”机制。改革通过对国有资产的市场化运营、专业化管理,不仅在短期内回笼资金缓解偿债压力,更注重培育可持续的收益增长点。例如,对园区、厂房等资产,通过证券化盘活后持续参与运营管理,获取租金、服务费等长期收益;对数据、特许经营权等优质资源,通过资产化后引入专业团队运营,提升资产增值空间。这种“盘活—运营—增值—再盘活”的良性循环,让国有资产从“被动处置”变为“主动创收”,为地方财政构建长期稳定的收入来源。

(二)风险防范:警惕三类潜在风险,把握改革推进节奏

“三资三化”是一项系统性改革工程,在实践推进中需警惕潜在风险,避免“急功近利”。

防范资源过度经营化风险:针对具有公益属性的资源,如公共医疗、教育、文化遗址等,必须坚持公益优先、适度经营的原则,若一味追求资产化、市场化运作,可能导致公共服务功能弱化、民生利益受损。

防范证券化操作失当风险:资产证券化的核心前提是底层资产具备稳定可预期的现金流。若在资产基础不牢固、运营能力不足、收益前景不明朗的情况下强行推进证券化,可能导致资产估值虚高、证券产品收益不稳定,进而引发市场信任危机和金融风险。必须强化对底层资产的尽职调查与合规审查,稳步推进证券化进程。

防范杠杆使用过度风险:杠杆化是一把“双刃剑”,适度杠杆能放大资本效能,但过度加杠杆可能导致债务规模失控、资金链紧张。尤其在市场波动、利率上升的环境下,高杠杆运作的国有资产可能面临流动性危机。必须建立健全杠杆率管控机制和风险预警体系,强化现金流管理,确保杠杆运作在安全可控范围内。

湖北“三资三化”是地方化债的自我担当,这份担当藏在不回避债务压力的清醒里,落在不依赖“输血”、主动“造血”的实干中。“三资三化”不仅能成为湖北破解债务难题的“关键一招”,更有望为全国地方政府探索可持续化债路径提供鲜活样本。

来源:城望研究院根据公开资料梳理、创作而成。若文中内容涉及版权问题或需引用授权,欢迎随时通过公众号后台留言与我们联系,我们将第一时间妥善处理。